Де взяти кредит: огляд пропозицій банків у квітні

Чи в безпеці мої кошти? Яка ситуація з кіберзлочинністю в українському фінсекторі

Оптимізація фінансових процесів та конкурентні переваги: корисні фінтех-інструменти для МСБ

Володимир Рябошлик, УСПП: «Визнавши, що прискорене зниження інфляції забезпечили зовнішні допомоги, корекція відсоткових ставок стає реальною»

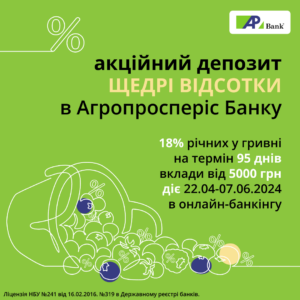

Перший квартал завершився: що змінилось? Огляд гривневих та валютних депозитів у квітні-2024

Фінансові новини

Підпишіться на наш telegram-канал

ПідписатисяКращі пропозиції місяця

Відгуки про банки

Крадуть гроші за вказівкою 3-х сторін

Зникли мої кошти з рахунку, замість них написали мені декілька тисяч з мінусом. А замість цифр моїх коштів зверніться в підтримку. В підтримці відповіли, що нам так сказали — звертайтесь до них. Шахрайство ст. 190 ККУ. Звернусь до 3-ї сторони і я — в суд. Ніколи не довіряйте свої кошти шахраям.

не можуь надати якісну допомогу клієнтам

Жахливий банк. В 2021 році закрила всі картки. Служба безпеки не працює. Помітила що з мого рахунку списуються кошти з різних куточків світу по 10 Євро за 30 хвилин. До приват банку не дозвонилася, заблокувала картку сама. Написала заяву. Мені сказали що сумма немше 2000,00 грн. розгляду не буде. На жаль мені потрібний доступ до моїх виписок. Три дні я телефонувала до різних операторів, писала, ме

Обслуговування!!!

Ви ще не Клієнти приватбанку!? Не поспішайте! Сьогодня потрібно було сплатити кошти за придбаний товар на картку! Уявіть! Ви літня людина 60+ прийшли у приватбанк до терміналу! Одягли окуляри та почали операцію яку робите вперше! Ви спокійні у Вас все виходить та ось ТРИВОГА! До Вас підлітає жінка у пальто та починає нажимати на кнопки термінала (потім з'ясувалося, що це співробітник)! Ви провели

Банк краде ваші кошти

Самий найгірший банк. Заблокували мені картку та онлайн-банкінг. При зверненні у відділення та на гарячу лінію інформації мені ніякої не надали та не змогли пояснити причини блокування. На гарячій лінії сказали подзвонити через 7 днів. Але через 7 днів нічого не змінилося і мені ніякої інформації так і не надали, а оператор тупо відморозився від мене. Чому немає точної причини за що заблокували? Т