Продовжуючи користуватися цим сайтом або натиснувши "Приймаю", Ви даєте згоду на обробку файлів cookie і приймаєте умови Політики конфіденційності.

Бути конкурентним означає бути гнучким: як цифровий банк O.Bank інтегрується в український ринок

410

410

Матеріал підготовлений для друкованої версії журналу Banker.

Про те, які тренди формуються в українському фінтехсередовищі та як цифровому банку отримати довіру клієнтів, в ексклюзивному інтерв’ю Banker.ua розповів Іван Степанець, начальник Управління продажів та цифрового маркетингу IdeaBank.

— Іване, які тренди на українському фінансовому ринку ви виділяєте зараз?

— Головні тренди — це діджиталізація (віртуалізація) банкінгу та підготовка систем і процесів до open-banking, тобто, насамперед, це перехід на цифрові (віртуальні) картки та їхня токенізація, відмова від пластику, а також діджиталізація самого процесу реєстрації в банку. Фактично клієнту вже не потрібен ані фізичний контакт із менеджером банку для підтвердження особистості, ані підписування «папірців», ані навіть отримання звичайної пластикової банківської картки. Ми все більше поринаємо у віртуальний світ. Слово «картка» скоро писатиметься у лапках.

Кількість операцій, які здійснюються клієнтами в Google та Apple Pay, продовжує зростати агресивними темпами. За даними НБУ, з початку цього року кількість токенів зросла на 39%, тобто за підсумками року можна прогнозувати зростання на понад 50%. Також приблизно чверть від кількості й суми всіх безготівкових операцій на оплату товарів та послуг в Інтернет здійснювалась за допомогою платіжної картки (25,6% та 23,6% відповідно), а це ринок з обігом більше 700 млрд грн/рік (за даними НБУ, у січні-вересні 2021 року обіг становив 520,4 млрд грн). Як бачимо, люди все частіше купують цифровими «картками» онлайн і робитимуть це надалі, а відсоток безконтактних оплат зростатиме.

Саме тому фізичні картки скоро стануть більше мерчем, іміджевим продуктом, ніж базовою необхідністю — для всіх потреб у форматі «тут і зараз» клієнти можуть використовувати віртуальні картки. У найближчі 5 років цей процес набиратиме обертів. Ми з вами живемо у дуже цікавий час і фактично стаємо очевидцями нової фінансової доби.

Багато хто вже чув про ребрендинг Facebook шляхом запуску Metaverse або так званого «метавсесвіту». Це пряме підтвердження того, що у відносно найближчому майбутньому кордони між користувачем та постачальником будь-яких послуг стануть дуже розмитими. Відповідно, якщо ми говоримо про сферу фінансів, стиратимуться і межі між клієнтом та банком, це неминуче. Банки стануть «додатками», в яких всі дії можна виконувати онлайн, а в деяких банків залишиться опція фізичних офісів/відділень/шоу-румів.

Інтегруючись у Європу, вже в середньостроковій перспективі ми маємо імплементувати стандарти open-banking. До того ж, українські банки тільки виграють, якщо запустять на ринок інструменти, які дадуть змогу отримати принципово новий формат фінансових послуг — окремі сервіси відкритого банкінгу в небанківських сервісах (перегляд балансу, зміна лімітів, зміна кредитного ліміту тощо). Наприклад, завдяки відкритому банкінгу може виникнути напрям мультибанкінгу. В Україні поки що немає фінтех-компаній, які працюють у цьому напрямі, але потенціал тут величезний. Уявіть, наскільки зручно використовувати єдину програму, в якій ви можете відстежувати операції за будь-якими картками та рахунками, і, як наслідок, отримувати більш персоналізовані, унікальні пропозиції від банків та компаній-партнерів, послугами яких ви користуєтеся. У перспективі банки в Україні будуть зобов’язані впровадити сервіси відкритого банкінгу, що дасть змогу перейти до нових бізнес-моделей із фінтех- та В2С компаніями.

Відкритий банкінг і партнерські колаборації дозволятимуть надавати послуги банкінгу у небанківських застосунках. Наприклад, у вас є застосунок АЗС, до якого «прив’язана» платіжна картка. І крім оплати за сервіси АЗС, ви зможете бачити баланс картки, ліміт розстрочки, бонуси та ліміти на операції, можете змінювати кредитний ліміт тощо. На цьому можна будувати взаємовигідну співпрацю із партнерами. Наразі у картки, яку не можна підв’язати до Google і Apple Pay, дуже мало перспектив на ринку. І в майбутньому банк, який не дивитиметься в бік open-banking, також матиме доволі туманну перспективу. Бути конкурентним — означає бути гнучким. При цьому, звичайно, кожен банк зобов’язаний забезпечити клієнтам належний рівень безпеки.

— Як змінився попит на ринку за цей рік?

— Зараз клієнт хоче, щоб усі процеси відображалися у смартфоні: коли не потрібно нікуди йти і можна відкривати/закривати та керувати банківськими продуктами тут і зараз. Також можу зазначити, що «океан вже червоний», банки, а, зокрема, необанки борються за клієнтів. Це нормальний ринковий процес, і ми підходимо до нього конструктивно. Якщо є конкуренція, значить, є і аудиторія, потреби якої ми можемо задовольнити. І наше завдання — зробити це з максимальною вигодою для клієнта.

— На який сегмент клієнтської аудиторії орієнтується O.Bank та яка ваша місія?

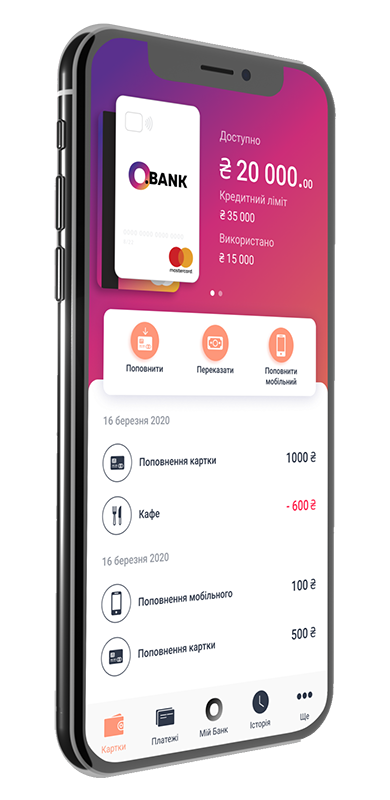

— Насамперед, на тих, хто не хоче витрачати час на оформлення карток у відділеннях, на черги та заповнення паперів, також на людей з інноваційним мисленням, а ще на тих, хто любить купувати онлайн з кешбеком. Ми в O.Bank докладаємо максимум зусиль для створення якісного оновленого продукту, який задовольнить ці потреби. Невдовзі він вийде на ринок. Основне наше завдання — давати цінність, яку клієнт вимірює у конкретних вигодах. Це збільшені кешбеки для онлайн-шопінгу й оплати сервісів Apple та Google, кешбеки від партнерів. Адже ми розуміємо, що бажання купити не завжди збігається з можливістю, і ми готові надати кредитне плече до 120 днів з 0,01% річних. Наша місія — стати найкращим фінтех-сервісом для онлайн-шопінгу! У новій версії O.Bank ми запропонуємо клієнтам швидке онлайн-відкриття віртуальної картки шляхом надання документів через «Дія», а також низку ексклюзивних партнерських пропозицій, які регулярно оновлюватимуться. Для отримання картки не потрібно буде їхати в точку продажу або чекати на кур’єра, як це було раніше. Оформлення спрощується, ми уникаємо «паперового» процесу і переходимо до 100% цифрового — це зручно і просто: за 5-10 хвилин картка з’являється у смартфоні. Також ми повністю оновимо сервіс «Кешбек»: він нараховуватиметься і відображатиметься онлайн, з’являться кешбеки та знижки від партнерів. Окремий розділ у новому O.Bank буде небанківським — він буде присвячений онлайн-шопінгу, у т.ч. пропозиціям та знижкам для клієнтів. На початку наступного року у новому релізі O.Bank з’явиться реферальна програма, яка наразі вже доступна в чат-ботах O.Bank у Viber і Telegram. Ми плануємо розширювати клієнтську аудиторію O.Bank, пропонувати більше цифрових продуктів і вигідних пропозицій від партнерів та продовжимо розвивати кешбек і реферальну програму.