Продовжуючи користуватися цим сайтом або натиснувши "Приймаю", Ви даєте згоду на обробку файлів cookie і приймаєте умови Політики конфіденційності.

Інфляція VS сімейний бюджет: які інвестиції можуть примножити капітал в умовах сучасної економіки

3382

3382

Інфляція є одним із найбільш відчутних економічних процесів, який впливає на життя кожної української родини. Це явище, яке характеризується зростанням загального рівня цін на товари та послуги, призводить до поступового зниження купівельної спроможності грошей. Для багатьох сімей це означає, що кошти, які вони заробляють і заощаджують, втрачають свою цінність, ускладнюючи планування бюджету та реалізацію довгострокових фінансових цілей.

В Україні інфляція часто перебуває на підвищеному рівні через внутрішні та зовнішні економічні виклики, що змушує громадян шукати ефективні стратегії управління доходами. В умовах знецінення гривні та зростання вартості життя родини мають переглядати свої фінансові звички та змінювати структуру витрат.

Banker.ua проаналізував вплив інфляції на фінансову поведінку українців і разом з експертом з інвестицій розглянув кілька можливих варіантів інвестування, які можуть захистити капітал від знецінення.

Тетяна Фоменко, спеціально для Banker.ua

Секрети максимального прибутку

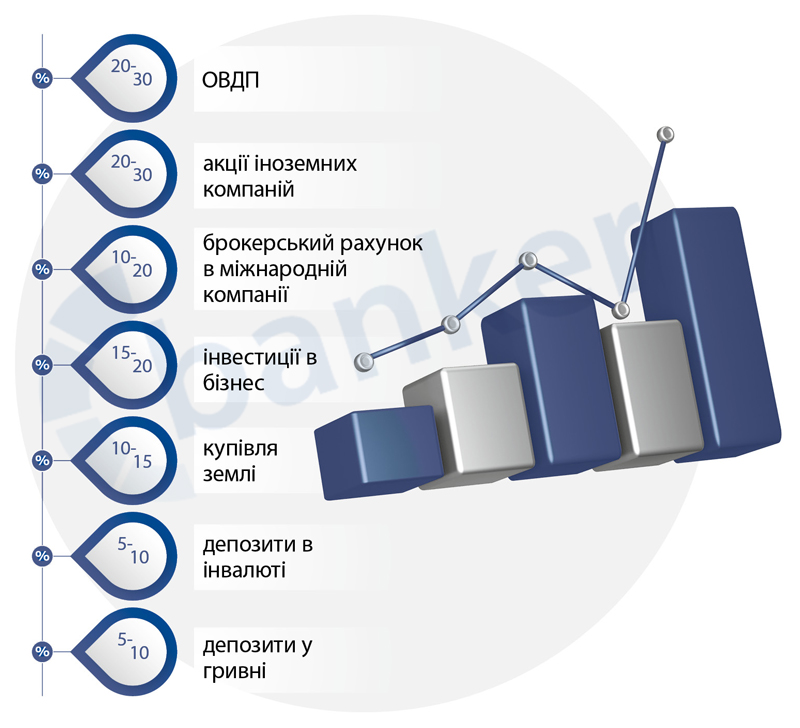

Початок інвестування може здатися складним, але успішний старт завжди починається з правильно сформованого інвестиційного портфеля. Це набір різних активів, які допомагають збалансувати ризики та забезпечити стабільний дохід у довгостроковій перспективі. Інвестиційний портфель може включати облігації внутрішньої державної позики (ОВДП), акції, депозити, інвестиції в бізнес, а також відкриття рахунку в міжнародній компанії. Кожен із цих активів виконує свою роль у загальній стратегії.

Загалом рекомендується розподіляти заощадження так:

Така диверсифікація допоможе зменшити вплив невдач однієї інвестиції завдяки прибуткам від інших.

Місце гривні в сімейному інвестпортфелі

Після шокуючого й турбулентного 2022 року 2023-й став роком відносної стабілізації для гривні. Темпи інфляції вдалося зменшити з 26% до 5,1%, що позитивно вплинуло на дохідність депозитів у національній валюті. Для сімей, які розглядають гривневі депозити як спосіб збереження капіталу, це може здатися привабливим варіантом. Наприклад, на початку 2023 року середня ставка за річними вкладами становила 13,9% річних, що після сплати податків залишало близько 11,2% чистого доходу. Такий дохід міг би компенсувати частину витрат, особливо для родин із дітьми, які постійно потребують значних фінансових ресурсів.

Проте реальність виявляється складнішою. У липні 2023 року дохідність депозитів ще зростала, досягаючи 15,6% річних, а за піврічними вкладами — 16%. Однак із серпня почалося поступове зниження ставок, і станом на 1 січня 2024 року середня дохідність депозитів становила вже 14,2% річних. Це означає, що при прогнозованій інфляції на рівні 10-10,5% зберігання коштів у банках ледь врятує заощадження від знецінення. Для родин, які мають значні заощадження в гривні, ситуація виглядає дещо невтішною. Такі депозити більше не забезпечують суттєвого прибутку, а в найкращому випадку лише компенсують інфляційні втрати. Ерік Найман, засновник інвесткомпанії HUG’S, вважає, що вигідніше буде відкрити брокерський рахунок у міжнародній компанії, такій як Interactive Brokers.

Проте реальність виявляється складнішою. У липні 2023 року дохідність депозитів ще зростала, досягаючи 15,6% річних, а за піврічними вкладами — 16%. Однак із серпня почалося поступове зниження ставок, і станом на 1 січня 2024 року середня дохідність депозитів становила вже 14,2% річних. Це означає, що при прогнозованій інфляції на рівні 10-10,5% зберігання коштів у банках ледь врятує заощадження від знецінення. Для родин, які мають значні заощадження в гривні, ситуація виглядає дещо невтішною. Такі депозити більше не забезпечують суттєвого прибутку, а в найкращому випадку лише компенсують інфляційні втрати. Ерік Найман, засновник інвесткомпанії HUG’S, вважає, що вигідніше буде відкрити брокерський рахунок у міжнародній компанії, такій як Interactive Brokers.

«Рекомендую відкрити два рахунки для чоловіка та дружини, щоб підвищити безпеку коштів. Гроші можна переказувати поступово і розміщувати їх у різних активах, таких як державні облігації США або навіть залишити на рахунку з відсотковою ставкою 4-5% річних. Це забезпечить кращий рівень безпеки для грошей, ніж інвестиції в Україні», — радить експерт.

Валютні депозити: чи дійсно вони стабільні?

Валютні інвестиції можуть здатися привабливим способом збереження та примноження капіталу в умовах інфляції. Однак з огляду на нестабільність національної валюти важливо враховувати ризики та особливості таких вкладень.

Одним із найбільш популярних варіантів серед наших громадян є інвестиції в готівкову валюту. Тобто «стара-добра» купівля готівкових грошей різних країн, які можна фізично утримувати вдома або зберігати на банківських рахунках. Але протягом 2023 року українці, які купували долар на піку його вартості на початку року (40,8 грн/$), до кінця року мали чисті втрати до 6% через зміцнення гривні. Це підкреслює важливість розуміння валютних ризиків. Наприклад, для сімей із дітьми, які мають фінансові зобов’язання на кілька років уперед, такі коливання можуть стати серйозною проблемою.

Диверсифікація валютного портфеля, тобто інвестування не лише в долари, а й в інші стабільні валюти, такі як євро або фунти, може стати розумним кроком для зменшення ризиків. Родини, які розподіляють свої заощадження між кількома валютами, знижують вплив несприятливих коливань на одну з них. Це може бути особливо корисним для тих, хто має пасивний дохід і не планує активної участі у валютному ринку. Наприклад, купівля євро або фунтів стерлінгів під час низького курсу з подальшим їхнім продажем на піку може забезпечити значний прибуток. Крім того, такі інвестиції є більш ризикованими в короткостроковій перспективі. З іншого боку, довгострокові валютні інвестиції, спрямовані на утримання іноземної валюти протягом 1-5 років, можуть бути більш стабільним варіантом. Родинам слід зважувати всі ризики та враховувати свої довгострокові фінансові плани перед тим, як ухвалити рішення про вкладення коштів в іноземну валюту.

ОВДП як альтернатива депозитам

Для забезпечених українських сімей, які завжди націлені примножувати свій капітал, інвестиції в облігації внутрішньої державної позики (ОВДП) є одним із непоганих варіантів. Інвестування в ОВДП має кілька суттєвих переваг. По-перше, ставки за ОВДП значно перевищують рівень дохідності банківських депозитів і вкладень у готівкову валюту. На кінець 2023 року, наприклад, останні серії ОВДП пропонували інвесторам дохідність не нижчу за 16,5% у гривні, що є вигідною пропозицією з урахуванням інфляції та економічної ситуації. У доларах США і євро ставки були дещо нижчими — 4,6% та 3,2% відповідно, але все одно вони надають стабільний дохід, що перевищує дохідність від зберігання коштів у банківських сейфах чи на депозитах.

Ще одним важливим аспектом є висока ліквідність ОВДП. Інвестори можуть легко продати свої облігації через брокерські платформи, причому процес продажу займає лише кілька хвилин. Крім того, поріг входження є доволі низьким — інвестувати можна від однієї облігації. Однак, варто розуміти, що в деяких банках, наприклад, у ПриватБанку, сума покупки ОВДП може становити від 50 тис. грн, що варто враховувати інвесторам з меншим капіталом.

Річні військові ОВДП у 2023 році пропонували дохідність у 18,5% річних, що є вкрай привабливим. З урахуванням того, що з доходів від ОВДП не потрібно сплачувати податки, реальний дохід від таких інвестицій значно перевищує рівень інфляції, що є вагомим аргументом на користь цього інструмента.

Але, попри всі переваги, інвестиції в ОВДП, як і будь-які інші, не позбавлені ризиків. Головним з них є залежність від макроекономічної ситуації в країні, що може вплинути на здатність держави виконувати свої зобов’язання за облігаціями. Однак, на відміну від інших інвестицій, ризики за ОВДП вважаються мінімальними, оскільки держава має найбільші можливості для виконання своїх зобов’язань, порівняно з іншими боржниками.

Чи варто вкладатися у квадратні метри?

Інвестування в нерухомість традиційно вважається одним із найбільш стабільних та надійних способів збереження і примноження капіталу. Проте сучасні реалії значно вплинули на ринок нерухомості, що змушує переглядати звичні стратегії інвестування.

Попит на житло в Україні, особливо у західних регіонах, значно зріс через внутрішню міграцію, спричинену війною. Це створює можливості для потенційного доходу від оренди, особливо в містах, де зростає попит на тимчасове житло. Проте ризики, пов’язані з політичною та економічною нестабільністю, залишаються високими. Для родин, які вже мають власне житло, додаткова нерухомість може не принести очікуваний рівень доходу, враховуючи значні початкові вкладення та довгий термін окупності.

Альтернативою може стати інвестування в нерухомість за кордоном. Попит на житло в таких містах, як Варшава, Барселона, Берлін та Рим, зріс на 17% у 2023 році, причому більшість покупців розглядають нерухомість саме як інвестицію. Прибутковість від перепродажу у цих містах складає 3-6%, а від оренди — 3-5%. Це може бути цікавим варіантом для українців, які мають доступ до іноземних ринків і можуть дозволити собі розглянути інвестиції за межами України.

Ерік Найман запевняє: «В Україні зараз обмежені можливості для вигідного інвестування, особливо в нерухомість. Якщо у сім’ї вже є квартира, додаткова нерухомість не забезпечить суттєвого доходу, а ризики значні — від воєнних до економічних».

Однак інвестування в закордонну нерухомість потребує не лише значних фінансових вкладень, а й розуміння місцевого ринку, законодавства та податкової системи. Крім того, обслуговування нерухомості за кордоном може стати додатковим викликом, особливо, якщо родина не має постійного місця проживання у тій країні.

Чи зможе ринок землі пережити війну?

Купівля землі завжди вважалася надійним способом збереження та примноження капіталу. Для українських родин придбання земельної ділянки може стати вигідною та перспективною інвестицією. Однією з головних переваг є стабільність цього активу. Земля не піддається інфляції так, як це відбувається з грошима, і її вартість має тенденцію до зростання в довгостроковій перспективі. У випадку українських сільськогосподарських угідь вартість землі залишається значно нижчою, ніж у сусідніх європейських країнах, що створює потенціал для зростання вартості у майбутньому. Це особливо важливо для тих, хто планує інвестувати на довгий термін.

Загалом придбання земельної ділянки може стати хорошим способом диверсифікації інвестпортфеля. Вкладення у землю має подвійний потенціал для отримання доходу: орендна плата та можливість перепродажу землі за вищою ціною. За останній рік, навіть у складних умовах, ціни на землю в деяких регіонах України зросли на 20%, що свідчить про значний потенціал цього виду інвестицій.

Однак інвестування у землю несе і певні ризики. Воєнні дії на території України створюють невизначеність, яка може негативно вплинути на вартість землі у короткостроковій перспективі. Також є ризик втрати доступу до земельної ділянки або втрати самого активу через бойові дії. Через це варто обирати земельні ділянки в регіонах, де ситуація є відносно стабільною, а також мати на увазі можливість довгострокового інвестування. Земельні інвестиції можуть принести значні доходи за умови терпіння та довгострокового планування. З огляду на досвід інших східноєвропейських країн, зростання вартості землі може становити х2 або навіть х3 протягом 4-10 років.

Власний бізнес: ризик чи можливість

Інвестування у власний бізнес дозволяє повністю контролювати всі процеси, що є однією з ключових переваг цього варіанту. Власна справа дозволяє реалізувати свої ідеї, втілити у життя проєкти, що можуть приносити як фінансове, так і моральне задоволення. Для середньостатистичної родини з двома дітьми, яка вже має стабільний пасивний дохід та певні заощадження, запуск власного бізнесу може стати кроком до підвищення рівня життя.

З іншого боку, управління бізнесом вимагає значних ресурсів. Потрібно бути готовим до того, що у перші роки існування бізнесу ви витратите не лише багато грошей, але й часу для його розвитку, що може вплинути на родинний бюджет та особисті стосунки. Якщо сім’я не має впевненості у своїх підприємницьких здібностях або не готова витрачати тривалий час на становлення бізнесу, варто розглянути альтернативні варіанти інвестування.

Це може бути партнерська співпраця або вкладення в уже існуючий проєкт, який має потенціал до зростання. Такий підхід дозволяє розподілити ризики і водночас зберегти можливість отримання прибутку. Проте, навіть за таких умов, важливо пам’ятати, що інвестування в чужий бізнес завжди супроводжується певними ризиками, і повного контролю над процесами не буде.

Ерік Найман упевнений, що інвестуванню треба вчитися, тоді це допоможе розширити ваші можливості: «Наприклад, ви зможете інвестувати в американську нерухомість, китайський або європейський ринки, великий бізнес, або ж у акції таких компаній, як McDonald’s. Світ відкривається перед вами, і ви можете обирати ті активи, які найбільше відповідають вашим цілям і ризик-профілю».

Бізнес може бути високоприбутковим, але для цього потрібні досвід, знання ринку та здатність приймати швидкі й правильні рішення у складних ситуаціях.